Breaking News

Read our most recent news form Keylin

Current Events

Stay up to date with Keylin news

房地产中的伪命题合集

“收入赶不上房价上涨,所以房地产有泡沫,有泡沫就早晚要破,哼,拭目以待吧。” “地产投资就是为了赚钱,如果没有正现金流就没必要做地产投资了。” “债务是家庭可支配收入的180%了,债务负担太重,房价会暴跌的。” “房价是投机者炒起来的,打击投机者就能降房价。” “我有套自住房就行了,不参与地产投资就没有没有亏钱的风险,没有买卖就没有伤害。“ “互联网技术会降低人们聚居在一起的需求,所以大城市的房子以后没人住了,大城市的房价早晚会下跌的。“ “国民经济发展中,房地产占的份额太大,挤占了其他行业发展的资源,影响了经济发展。” “地产投资是不道德的,你们买这么多房子,推高了房价,年轻人买不起房,就会逃离大城市,地产投资贻害子孙。” “房地产投资流动性太差。“ “楼花比二手房增值快。“ “利率涨了,所以房价会下跌。“ “经济会出现衰退,房价会下跌。“ 上述说法现在非常流行,对某些人来说似乎成了不证自明的真理,无需解释,也不听解释。但我认为,上述这些说法都是伪命题,也就是说连题目本身都不成立。例如,“收入赶不上房价上涨,所以大家都买不起房子了”。部分人买不起房子,并不是收入问题,而是房子供给短缺。道理很简单,银行目前的贷款最长还款期是30年,如果改成最长还款期50年,相同的房价和收入情况下,立刻会有很多人买得起,因此房价的可负担行本身就是个伪命题,再怎么研究和分析收入都不对,因为真正的可负担行问题应该是如何让房子的供应量与新增住房需求匹配。如果现在只有100套房子,100个家庭,目前的房屋自有率是68%,那么房价就是第68个家庭的收入决定的,有房的68个家庭中有16个家庭因为移民来得早,或借款能力强,持有了32套投资房,正好租给了32个目前还没有能力购买房产的家庭。达到这个平衡之后,又移民进来20个家庭,同时新建了5个单元房子,供给跟不上需求,市场开始重新配置资源,即,120个家庭面对105套房子,此时房价就会因为竞争而被推高。相反,如果新进来的移民有20个家庭,新建的房屋有50套,供给大于需求,此时市场重新配置资源,120个家庭面对150套房子,供过于求,房价应该大幅下跌。“房价涨幅大于工资涨幅,就是有泡沫”,这种说法完全没有道理。有泡沫就早晚要破裂这种说法更荒唐,香港,纽约,北上广深的泡沫又大又硬,没看到有要破的迹象。加拿大只要保持积极的移民政策,消极的建房政策,房价就一直会上涨,如果银行把还款期从30年延长到50年,买房的需求更大,房价会急速拉升到新的天际线,银行监管当局不是不可能允许银行这么做,因为还款期越长,银行的贷款越容易负担,贷款违约率会越低。任何关于房子可负担性的研究报告,论文,新闻,都是在一个伪命题上打转,现有移民政策下,不积极建房子,房价持续上涨问题就解决不了,至于各级政客提出的解决房价可负担性的项目,除了建房子之外,都是作秀。什么首次置业补贴,建廉租房,等等,都是专项地向某一特殊利益群体购买选票的手段,对于房价问题既不治标也不治本,只是靡费纳税人的钱,并把房价居高不下问题越拖越无法解决。 01 房价的逻辑 房子是用来住的,也是用来投的。100个家庭都需要有地方住,只是有32个家庭是租的,有16个家庭不仅有自住房还有能力买出租房,其余52户家庭有自己的自住房,没有进行地产投资。这100个家庭中有地产投资能力的16个家庭,不仅人畜无害,而且还为无力买房的家庭提供了栖身之所,这个道理官府是明白的,如果打击地产投资者,就需要官府提供出租屋,申请官府特殊照顾的名单还得加长,等候的时间还得继续推延,官府会觉得压力山大。房价,是能买得起房的最后一个家庭,即,第68个家庭,的财务能力决定的,关于房价的逻辑,就是研究这第68个家庭的财务状况。官府要不要干预房价,也是出于对这第68个家庭是否道德应得地能够买的起房子的公正性进行考量,如果官府认为目前第68个家庭能买得起房,是因为不公正的标准造成的,官府就有可能用看得见的手干预地产市场了,否则,就应该让市场来决定谁是第68个家庭。对于进行地产投资的16个家庭,房子既是用来住的也是用来投的;对于只有自住房的52个家庭,房子是自己的,主要是用来住的,兼顾增值功能;对于32个租房的家庭,房子是租的,纯粹是用来住的。在一个王在法下的法律制度中,市场竞争自然会筛选出第68个家庭。 ...

通胀和加息双击下的生活与投资

一年前,我们谁都没料到今天的生活会面临通胀和加息的双重打击。面对未来,我们需要总结过去,梳理一下如何面对未来的不确定性,毕竟大环境在发生变化。 疫情期间,有人建议把自住房加按,拿出资金买投资房,早日登上地产投资的船。这与我一直以来主张,不遗余力迅速还清自住房贷款的建议背道而驰。如今,加大了自住房贷款,碰巧又使用了变动月供的浮动利率贷款的家庭,每次央行加息,这些家庭的贷款月供都在增加,经济和心里压力山大。据央行统计,这部分家庭只占家庭总数的2%,所以央行不担心在如此猛烈加息的情况下,高利率对加拿大家庭的总体影响,但对于这2%的家庭来说,时代的一粒尘埃,落在自己家庭上却是一座大山。 疫情期间一些家庭看到房价上涨很快,艳羡房地产财富,于是超出自己的能力范围,强求搭车房产投资,绕过银行保守的压力测试,从另类金融机构取得贷款,虽然比大银行的利率高出两倍多,但实际利率也只有4%,自己感觉可以负担,就轻率而愉快地上车了。另类贷款机构的贷款合同期一般很短,1-2年,在短暂的蜜月期内,如果借款人依然不努力给自住房贷款去杠杆,不努力工作和诚实报税,贷款很难从另类贷款机构转出来,如果继续在另类机构续约,如今正面临高达8%的续约利率。当贷款利率超过8%之后,地产投资没有任何意义,投资者成了扛着负杠杆给另类贷款机构和租客打工的房奴。 央行拼命加息,是在和公众打心里战,央行试图通过预期管理打破公众对物价不断上涨的预判。公众如果形成通胀共识,认为物价会不断上涨,就会要求加薪,给本已上涨的物价火上浇油,形成物价和工资螺旋上涨的恶性通胀局面。这个螺旋曾在历史上出现过,由于没有及时被遏制住,后果很严重。今年3月之前,美联储和加拿大央行试图用嘴巴喊,达到预期管理的目的,结果都完败了。因为喊话够狠,所以气氛到那儿了,不能不加息了。时代的一粒尘埃就这么落下来了,砸到了上述两类家庭身上。 有人把疫情期间直接发钱的MMT政策看做是本次通胀的罪魁祸首;有人把央行贪恋通胀诱惑迟迟不加息,视为史诗级的政策失误;有人把疫情导致的供应链重建,当成了通胀和加息的替罪羊;也有人把锅甩给了鹅鸟之战。。。。无论什么原因导致的通胀和加息,我们都必须面对现实,面对更加动荡的经济环境,更加凶险的滞涨或衰退,更加不确定的晚年生活。 有人担心浮动利率会涨到8%,已经开始节衣缩食了;有人看到定期存款利率5%,就把现金锁在了5年期的存款里;有人开始怀疑地产投资是否还是最好的投资,开始环顾其他投资形式了。经过了疫情的洗礼,通胀高企的挑战,利率从谷底到山腰的颠簸,我们可以在此时此刻,在不确定的环境中寻找到某些确定性,在别人的教训中看清楚财务安全岛的轮廓了。 01 需要节衣缩食吗? 我们最关心的通胀率是CPI,消费者物价指数,是个一揽子商品的价格变化指数。但是,我们是可以选择少买价格上涨了的商品,多买该商品的替代品的。例如,牛肉涨价了,鸡肉没有涨价,我们可以少吃牛肉,多吃鸡肉。因此,美国有一个经济指标PCE,Personal Consumption Expenditure反应的是,人们因为物价上涨而选择了替代方案后的实际支出的指标。美国的通胀率和CPI虽然还在一路高歌,但美国的PCE已经在今年2月达到峰值5.3,并连续3个月下降了,5月份PCE是4.7%。这说明,虽然价格没有下降,但人们的支出正在减少,要么是节衣缩食了,要么是找到原来习以为常消费品的替代品了。加拿大没有PCE指数,所以不知道加拿大人是否节衣缩食了。目测来看,加拿大全国都在美国的北部,各个省的夏天都非常珍贵,今年夏天是最近3年来第一个正常可以出行的夏天,人们报复性消费的力度比美国大很多。加拿大人不是在找替代性的廉价消费,反而是在积极寻找疫情结束的仪式感,用消费来治疗疫情和漫长冬季导致的抑郁症。我认为,加拿大即使有PCE,今年夏天也看不到加拿大人实际消费有所下降。加拿大是疫情期间发钱最狠的国家,至今人们银行账户的存款还高达3300亿,不趁着夏天花出去,总觉得对不起特鲁多的好意。在这个乐观的国家里,通过喊话让人们减少消费,完全不起作用,央行要想上头条,需要一次加息100个点,7月13号,央行做到了。于是,很多家庭勉强取消了圣诞节的出行计划,但依然保留这个夏天的所有吃喝玩乐安排。 美联储的加息依据之一是PCE,随着这个指标的下降,美联储加息的压力有所缓解。但是,来自大宗商品价格不断上涨的压力依然存在,美国生产者物价指数PPI依然在攀升。与美国相反,加拿大的PPI已经回落,因为加拿大是很多重要大宗商品的生产国。加拿大的出口最近出现了顺差,是10个发达工业国中实现贸易顺差的2个国家之一,其余8个需要大规模进口生产原料的国家都是贸易逆差。加拿大的总理和财长都沾沾自喜地称,加拿大是G7里经济恢复最好的国家。 加拿大的恩格尔系数是9%,美国是6.4%,中国是21.5%。美国人吃饭的开支占总收入的比例最低,加拿大排名第9,中国排第48。食品价格上涨,对普通加拿大人的生活影响非常小,就算想勒紧裤腰带也省不出来多少钱,因此,吃饭的钱没必要省。 科技进步是通缩的原动力,长期的技术进步导致大额耐用品的消费者剩余非常大,即使涨价,人们牺牲的也就是部分消费者剩余而已,不会影响正常生活。如果有人要抬走你家唯一的冰箱,你为了享有现在使用冰箱的便利,愿意支付5000元,而市场上冰箱只卖500元,所以冰箱的消费者剩余高达4500元。即使通胀情况下,冰箱价格涨到600元,你家冰箱恰好坏了,需要换新的,其实只是损失了100元的消费者剩余,不碍事儿,大多数家庭不会因为涨价100元而不再使用冰箱了。 总之,美国9.1%的通胀率,加拿大8.1%的通胀率,都没有影响到太多普通消费者的生活。我身边的很多人依然在喝早茶,吃龙虾,去欧洲旅游。本轮大通胀与历史上的类似通胀相比,最大的区别是没有让普通人陷入生活困境。我认为,普通民众没有必要因为通胀和加息而刻意改变生活模式和节奏。 02 ...

哈耶克:通胀是央行一手制造的

这是《理性》杂志特约编辑托马斯·哈兹利特于1977年刚开始攻读洛杉矶加州大学经济学研究生学位时采访哈耶克的记录。原文来源于Reason Magazine,1992。本文选自《知识分子为什么反对市场》,秋风 编,吉林人民出版社。文本转载自公众号译者秦传安。 我1977年5月即将在洛杉矶采访哈耶克之时,他似乎已经感受到风向在变。30和40年代,哈耶克一度是这个星球上排名第二的知名经济学家,他的出名是因为他对凯恩斯理论的尖锐批评。围绕着经济政策的根本问题,伦敦经济学院的哈耶克教授与剑桥大学的凯恩斯教授之间展开的论辩,这是古典经济学和凯恩斯在其1936年的《概论》(转载者注:即《就业、利息和货币通论》)一书中所揭橥的“宏观经济学”的第一次对阵。 这场论战以凯恩斯主义大获全胜而告终。事实上,1945年凯恩斯去世后,哈耶克(及其古典商业周期理论)也很快从公众眼前淡出。1950年,他来到芝加哥大学,主持社会思想委员会,后来则在弗莱堡大学(1962~1968)和萨尔茨堡大学(1968~1977)度过其学术生涯。他在心理学(《感觉秩序》,1952)、政治理论(《自由宪章》,1960)及法学(《法、立法与自由》,一至三卷,1973~1979)等全新领域做出了重要贡献。 从20年代到40年代,哈耶克和他的奥地利老乡米塞斯一道坚持认为,计划经济作为一种经济制度,注定是要失败的,因为只有以个人驱动和追求其自身利益为动力的自由市场,才能生成明智地协调社会行为所必需的信息。换句话说,自由是经济繁荣的一个必要条件。 他很明智地回避了经济学。因为他与凯恩斯的争论并不是他在纯理论争论中所蒙受的惟一一次失败。著名的社会主义计算大论战是由奥地利学派经济学家批评中央计划经济而掀起的。从1920年代一直到1940年代,哈耶克与他的同胞米塞斯坚持认为,计划经济作为一种经济制度必然要失败,因为只有自由市场——个人追逐自己的利益——才能形成明智地协调社会行为所必需的信息。换句话说,自由是实现经济繁荣的必要条件。但是,尽管哈耶克那些证明市场价格是理性的经济所必需的信号的著名论文做出了原创性的贡献,1945年在《美国经济评论》上发表后也贏得一片喝彩,但精明的计划体制理论家也证明自己是胜利者,他们说,中央计划经济是可以改进的,通过使用刚刚出现的大型计算机,可以解决哈耶克所指出的信息问题。 在一两场学术争论中败阵,对于人中灵杰来说算不得什么,哈耶克并没有被打垮。接下来几年,他继续出版他的充满智慧的著作。然而在经济学圈子内,大家似乎心照不宣:哈耶克只是个被驱逐者、落败者,是个边缘人,当时那些活跃在科学学报的所有通情达理的人,都根本不理睬他的思想观点。 不过那时发生了些怪事。20世纪下半叶注定了要提供事实,来证明这位被学术界视为潦倒文人的学者才是正确的。那些信奉凯恩斯主义的国家(主要是美国和英国)战后的繁荣,到了20世纪六七十年代,演变成了不断恶化的通货膨胀。人们不得不承认残酷的事实:在很多情况下,用凯恩斯现成的魔方,并不能维持充分就业。传统的处方——刺激消费而限制储蓄及政府有益的赤字开支注人资金——已经接受了现实世界的检验,其结果并不美妙。剑桥、哈佛、伯克利和麻省理工的宏观模式被弃若敝屣,到1980年代,由于凯恩斯所提出的解决方案被认为是我们时代种种麻烦的根源,凯恩斯本人也被抛弃了。突然之间,所有人都在高声疾呼,好政府的经济政策目标应该就是那些古典的药方:储蓄、投资、平衡预算、竞争和提高生产率。甚至那些已经习惯了把政府只作为治理经济衰退的灵丹妙药的政治家们,也公开抛弃了凯恩斯主义。 在计划体制的社会中,有没有可能理性地制订经济计划?是的,我们已经有过太多的经验了。第三世界国家尝试过了,然后那里的人民的收人迅速跌落到更新世界的水平。第二世界(苏联东欧)也尝试过了,最后导致的是大规模警察国家出现,以及崩溃。 1974年哈耶克——他已经有三十多年置身经济学界之外了——出人意料地获得诺贝尔经济学奖之时,西方放弃凯恩斯主义及世界其他地区摆脱社会主义的趋势还只是刚刚开了个头。转眼之间,哈耶克从愚蠢可笑的怪人,变成了令人尊敬的导师。1970年代末,工党、民主党和社会民主党(啊,你们还记得他们吧,想想,好好想想吧)仍然在伦敦、在华盛顿、在波恩当权,而哈耶克则具有先见之明,已经看出了全球政治变动的先机。在这次访谈(以前从来没有发表)中,哈耶克已经预见到了 1980年代全世界范围内发生的缓慢的政策转折。他似乎已经感觉到,用不了多久,他这位自亚当·斯密以后资本主义最伟大的哲学家,不会再被人小看了。 有时,惟有长寿,你才能证明自己的正确。生于1899年的哈耶克于1992年3月23日在德国弗赖堡辞世,他比凯恩斯和马克思都长寿。对于人类来说,这是一桩好事,对于他的理念来说,也是一件好事。 哈兹利特:关于你的《通往奴役之路》,凯恩斯曾这么评论:“在我看来,这是一本极为重要的著作……实际上我发现,不管是从道德上,还是从哲学上,我对此书的论点可谓全盘接受:不仅只是赞同,而且是深表赞同。”凯恩斯为何会如此评价一本深入批判凯恩斯主义观点的著作? 哈耶克:因为他相信,从本质上说,他仍是一位正统的英国自由主义者,而没有意识到,他离这一传统已多么遥远。他的根本思想仍然是个人自由观念。他并没有系统地探讨这两者间的冲突。在某种意义上说,他是被政治需要腐蚀了。他(凯恩斯)著名的口头禅是“从长远看我们都得死”,这就能很好地说明他如何受制于现时的政治需要。他不再去思考,从长远地看何者是可欲的。因此,我想,历史将证明,他(凯恩斯)并不是能保持长久生命力的思想的创造者,他的思想只是一种时尚而已,还好,这时尚现在已经过去了。 哈兹利特:常有一种传说,说凯恩斯晚年已经醒悟了? ...

一直加息,借款人怎么办?集中回答一些最近的疑问 20220715

怎么延长trigger rate. 做lump sum payment 和现在就增加月供? 如果利率真直线上涨到8%以上供不起房贷了怎么办?利率加到8%, 如果很多人断供,银行拍卖房子,租客没地方住,估计会造成比通胀更大的混乱,政府会这么做吗? 等本还款的浮动利率贷款,没有trigger rate,只要加息,月供下个月就涨,例如,BNS, NBC,例如,P是2.25%时,50万贷款的月供是1700,现在涨到2700了。 等额还款的浮动利率贷款才有trigger rate。 Trigger rate每个人不同。计算公式是=月供/本金X12。本金越低,月供越高,trigger rate ...

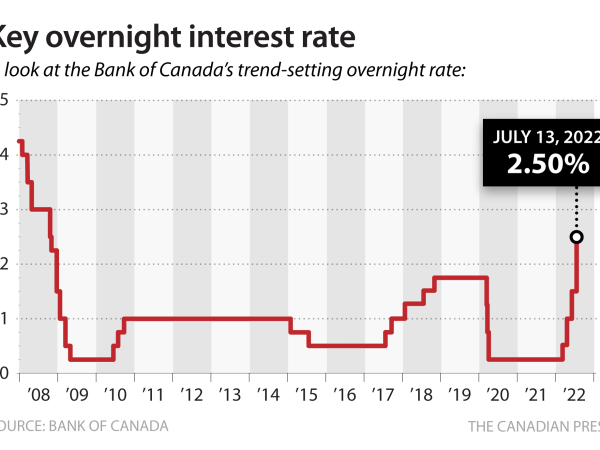

加息日备忘录 20220713

连昨晚预测央行加息的人都没想到,今天加息100个BPS,直接加息1%,央行隔夜利率现在是2.5%,明天商业银行的Prime rate会涨到4.7%。 加拿大央行如此劲爆的主要原因是今天早晨美国宣布CPI达到了9.1%,前几轮加息显然没有遏制住通胀。加拿大预计美联储还会大力加息,所以抢跑了。 因为P明天大涨,很多与P相关的经济活动会受到巨大冲击。 1.目前房贷申请,借款人只有申请浮动利率才能用最低的压力测试利率5.25%,借款能力是年收入的5倍,因为浮动利率的实际合同利率+2%之后低于5.25%。浮动利率与P相关,明天开始这个压力测试的最低利率应该至少涨到6.15%,今天能申请到10万元的借款人,明天的借款金额变成了9.1万。借款能力降幅9%到10%。 2.浮动利率贷款的借款人,如果是BNS和NBC的房贷,下个月月供就会提高。银行会发通知给每个借款家庭。因为这两家银行的浮动利率贷款执行的是等本还款方式。 3. 其余的5家主要银行:TD, CIBC, BMO, RBC, HSBC都是等额还款的供款模式。如果是这几家银行的浮动利率贷款,可以自己计算一下trigger rate,就是用月供除以本金再乘以12=trigger rate。 贷款合同上有这个trigger rate,但不准,因为只要加速还款就会变化。拿自己计算的触发利率与明天你在自己账户里看到的浮动利率做个对比,如果trigger ...

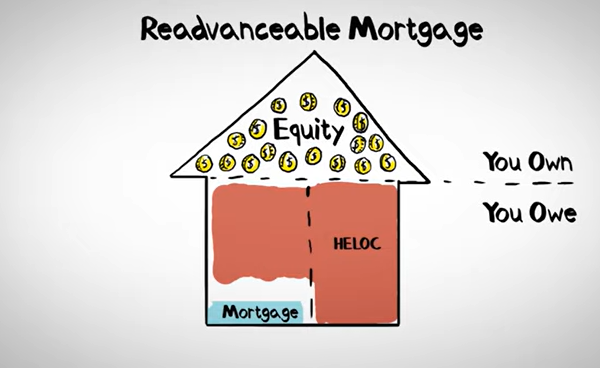

解读房贷混合产品的最新规定

2022年6月28日,关于房贷政策的又一只靴子落地,OSFI宣布了对房贷与信用额度混合产品Combined Loan Plans (CLPs)的最新规定,根据各家银行的年度截至日期,新规定最早于2023年10月31日生效。监管当局对金融机构此类产品的担心最早见诸于今年4月21号的金融行业风险年度分析报告。监管当局可能改变房贷政策的消息,曾引起过很多猜测,“金融监管当局要出手了”,有人猜测从信用额度中的取款不允许做为买房的首付款了,有人猜测投资房首付比例要涨到35%,有人甚至在政策出台的当天还在欢呼“加拿大收紧贷款,这些人将被迫大笔还钱”,等等。欢乐多的人,自娱自乐了一把;识字多的人,转身去准备首付了。其实早在今年三月,就有好事者疯传房贷信用额度HELOC政策要改,我也被编进了故事里,有人转给我看过一篇文章,题目是《HELOC房贷套娃将终结?王老师哭晕在厕所…》,作者可能自己也有心里负担,现在这篇文章已被修改得一个梗都没有了。 疫情期间,很多人出于恐惧,错过了买房上车的机会,手里紧握的现金要么投资了股票,要么投资了数字币,疫情过后发现,除了房产,其他投资的获利都是浮云,疫情期间的浮盈转成了疫情之后的实亏,不仅资产贬值,还要承受通胀。也有人投资了楼花,现在还在缴纳首付,但心里却越来越不踏实了,建筑商做预算的时候应该没想到利率涨这么多,开了工可能赔个底儿朝天,楼花交割遥遥无期了,妥妥地锁死首付款6、7年到无期,任由通胀吞噬定金的购买力。相反,买了二手房的地产投资者,不仅享受了房价上涨的真实收益,锁定了疫情期间的超级低月供,还正在用贬值后的货币偿还着房贷。很多人希望金融监管当局能出手,拉低地产投资者的收益,让自己心里平衡些,而完全不顾金融监管当局一再重申,地产投资者对房地产市场无害,无意收紧地产投资的房贷政策。 OSFI发布于6月28号的公告名称是OSFI takes focused action to reduce systemic banking system risk,《监管当局为降低银行系统风险采取针对性的行动》,清晰、明确地说明是针对银行,不是针对房地产市场。从公告内容和所附的新规定内容来看,没有对房地产市场产生影响的内容。下面我对公告、新规定、现状与新政,以及常见问答,做力所能及的解读。 01 ...