加拿大和美国的房贷产品中有一个重要的品种:以房权做抵押的循环信用额度,Home Equity of Credit,缩写为HELOC。顾名思义,就是可以循环使用的房贷产品,像信用卡一样,用的时候占用已经批准的额度,偿还余额之后可用额度/available line of credit即恢复。加拿大的HELOC有一个特点,只要不解除抵押,信用额度始终有效,而美国的相应产品有寿命限制,一定时间内不使用就自动失效了。由于这个长命百岁的特点,加拿大的HELOC累计金额越来越大,现在已经达到GDP的11%,而美国只有3%。中国也曾有过类似产品,例如招商银行的循环贷,但由于监管当局要求借款人自己证明再取出的资金没有流入股市,人为制造障碍导致该产品难以操作,致使此类贷款产品基本已被废弃。

在加拿大如此盛行的产品,有什么好处呢?1.借还方便,随用,随借,随还,类似于信用卡;2.因为有房产做抵押,利率低于其他可循环使用的金融产品;3.每月最低可以只还利息,不还本金,比按揭贷款负担轻,甚至可以只还“最低还款额”;4.取款金额较大,占用时间较长的情况下,可以转成按揭贷款,享受按揭贷款利率。

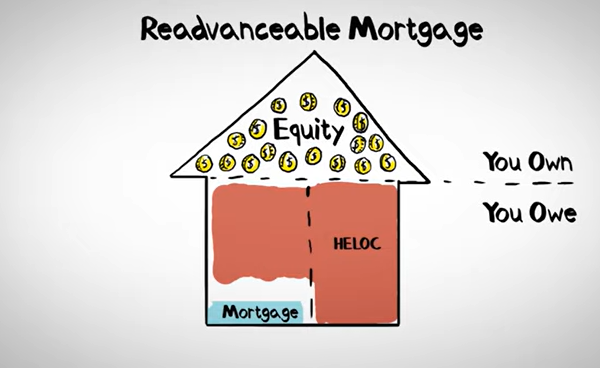

HELOC大致分两类:1.与按揭混在一起的HELOC,即,按揭贷款+HELOC,我们称作readvanceable mortgage; 2.单独的、光溜溜额度/stand-alone HELOC。第一种,按揭贷款+HELOC混合产品,不同银行给起了不同的名字。花名册如下:Bank of Montreal: Homeowner Readiline/HRLC; Bank of Nova Scotia: Scotia Total Equity Plan (STEP);CIBC: CIBC Home Power Plan;ManulifeBank: Manulife One Mortgage;NationalBank of Canada: All-in-One Account;RoyalBank of Canada: RBC Homeline Plan;Toronto-DominionBank: TD Home Equity FlexLine。

名字不同,性质基本一样:随着按揭贷款余额下降,可用额度/available line of credit增加,从可用额度中取款可以转成按揭贷款进行分期付款。第二种,光溜溜HELOC的可用额度是既定的,与按揭贷款本金下降无关,且取款不能再转成按揭贷款。以BMO银行为例,一种的HELOC名字是HRLC,第二种HELOC名字是HOLC。按照2012年的B20规定,可循环使用的额度不能超过房价的65%,按揭贷款+HELOC的情况下,按揭贷款部分不能超过房价的80%。以40万的房子为例,按揭贷款部分金额32万,HELOC部分26万,首付8万的情况下,随着偿还的本金逐渐增多,可用额度/available line of credit逐渐增加,可用额度增加到26万时,继续偿还按揭贷款,不再有可用额度增加了。如果利率是4%,还款期25年,具体可用额度变化情况见下图。

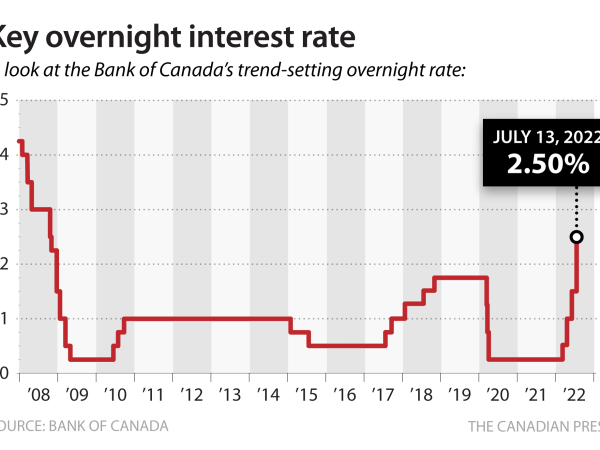

加拿大的HELOC在2000年到2011年之间迅猛发展,几乎与偿债比率同步,非常可怕。监管当局于2011年宣布,不再对带有HELOC的所有房贷进行资产证券化。众所周知,加拿大的非银行金融机构就是靠不停地进行按揭资产证券化,进行套现以维持房贷资金来源,此令一出,绝大多数以按揭贷款资产证券化为生的金融机构停止了发放HELOC的业务,因此,消费者发现,只有大银行还在发放此类金融产品,而多数非银行金融机构已从这项业务中全身而退了。2011年至今HELOC业务发展平缓了很多。监管当局的担忧不无道理,很多人不会使用HELOC这种产品,尤其是不会管理自己债务的人,以及语言不通又想当然的借款人。

给大家讲一个令人痛心疾首的案例。借款人取得50万按揭贷款之后,又申请了一个20万的HELOC,是第二种光溜溜的HELOC,利率P+1%,之后从20万额度内取款19万,并离开了加拿大。血案的发生是因为借款人在设置这条HELOC的时候选择了“最低还款额/minimum payment”这种还款方式的选项,而全然不知这种还款方式意味着什么。这笔HELOC的19万取款是按P+1%计息,且,每日计算复利,月底银行会通知借款人本月的利息是多少,“最低还款额”是多少。每月利息是按照利率计算出来的,例如现在的P=3.45%,该借款人的利率是P+1%=4.45%,而“最低还款额”是用2%算出来的。因为借款人选择了每月只还2%计算出的“最低还款额”,因此,每月应付利息与“最低还款额”之间的差额加回了19万取款的本金。由于借款人长期不在加拿大居住,利滚利取款总额超过了额度上限20万时银行发出了催收通知,借款人依然不回复,发出了律师函,依然不回复,可怕的结果终于发生了,当借款人返回加拿大时发现门锁已被银行更换了。

HELOC的缺点是:1.浮动利率,风险大; 2.每日计算复利,成本高;3.无法转银行/switch/transer,只能refinance/加按,转银行时费用高;4.只付“最低还款额”债务急速累积,非常危险。建议HELOC的借款人,给自己设定还款计划,不能只付“最低还款额”,至少要每月付清当月利息,最好能每月都偿还一些本金。债务是双刃剑,用不好就砍了自己。

以前的公众号文章里介绍了PHRESE投资法:买入/Purchase,持有/Hold,加按/Refinance,继续持有,继续加按,最终卖出/Sell的方式。对于这套投资方法论,我建议地产投资的朋友们一口气还清自住房,还清之后做一条HELOC,备用。对于投资房,其实不必买的时候就做按揭贷款+HELOC的方式,在最后一次加按,即,以后不再想加按时再做就可以。例如,2013年买的楼花,买入价40万,2018年交房时市价已经48万了,但银行还是按40万的买价做贷款,投资者最多贷款32万,只是市价的66.7%,杠杆太短,所以过2年一定要按市价做加按,在楼花交割时做一个40万65%的HELOC没有多大意义。另外,申请HELOC与申请一个光溜溜的按揭贷款相比,前者批的贷款金额会少些。原因是,按照新的B20,当借款人申请HELOC时,实际利率是P+0.5%再加2%做计算借款能力的利率,即,3.45%+0.5%+2%=5.95%;如果只申请光溜溜的按揭贷款,用于计算借款能力的利率可以低至5.14%。对于投资人来说,首付越低,资金使用效率越高。因此,我并不建议投资者每笔房贷都要有HELOC,要因人而异,因地制宜。

谢谢关注公众号“王红雨在加拿大”,具体房贷问题可以加我个人微信henry-bmo。更多干货,更多分享,还在路上。